展恒研究丨2018年年中策略报告(一)

- 发布日期:2018-07-02

- 来源:

一、上半年各类资产走势回顾

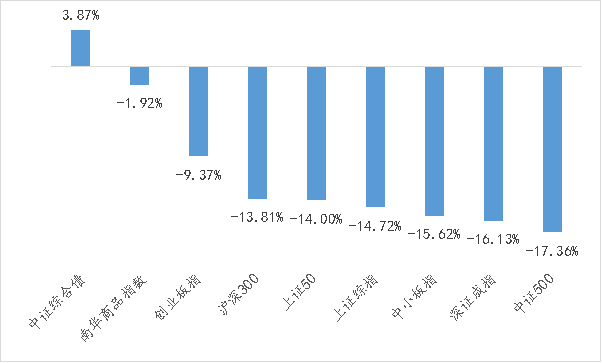

截至6月29日,国内大类资产年初至今的收益排序状况为“债>商>股”。从数据上来看,股票指数几乎全部为负。

上证综指、深证成指、沪深300、创业板指、中小板指全面下跌,跌幅分别为14.72%、16.13%、13.81%、9.37%、15.62%。中证综合债是唯一上涨指数,上涨了3.87%。南华商品指数也有所下跌,跌幅为1.92%。

数据来源:展恒研究中心,wind

二、股票市场有望筑底,迎来破后而立的机会期

今年股市一反去年的低波动状态,A股波动率仅次于海外中资股,而海外中资股的波动已超过过去五年的整体水平。整体波动情况大致为:海外中资股>A 股>商品>海外资产>黄金>利率债>信用债>房地产>货币。

1、市场波动主要原因

中美贸易战

长期看,中美贸易战仍将继续,美国如果继续对中国商品加征关税,中国一定会严阵以待对等还击。因此,更多的上市公司会受到影响,股市肯定会因此下行。从另一个角度看,中美贸易战市场预期将会对国内经济产生不利影响,因此国内市场情绪较好,并不会对国内经济产生实质性负面影响,虽然短期仍将影响市场,但未来影响有限。

资管新规实施

资管新规对股市也有影响。资管新规使得资金面变紧,能进入股市和债市的资金暂时变少,所以在短期内对股市有一定影响。

交易的规则变化

A股现在处在一个改变的节点,许多交易的规则变了,比如之前没有退市机制,而且上市很难,IPO是审批制,所以有“借壳上市”这种特殊操作。过去A股随便买都不会亏,而且还有专门买差公司的策略。

国家为了纠正这种现象,就改进了交易机制,现在有退市机制了,很多人开始意识到这个问题,就开始恐慌了,因为原来买股票很多是没有经过研究瞎买的,市场一跌就担心自己的股票会不会一蹶不振,于是马上开始抛售,造成股市恐慌下跌。

其实这是一个价值重构的节点,短期来看会有点矫枉过正,让股市的估值处在一个偏低的状况。投资者应该明白,估值偏低的时候可以越跌越买。

金融行业去杠杆

股市里存在大量的杠杆资金,这些资金均受到金融去杠杆政策的影响。2018年1月以来的一个多月时间里,金融降杠杆的政策纷纷出台,有以下三个政策与股票二级市场相关:

一是信托资金降杠杆的政策。这其中包括暂停新增有中间级的配资业务、暂停新增单票配售业务。总体要求是将融资杠杆从1:2调整到1:1,这导致部分信托资金需要出售股票套现。在缺乏市场流动性的背景下,集中卖出股票就意味着价格大幅下跌。

二是资管计划降杠杆,拥有资管计划的股东的公司股票面临减持压力。根据证监会及中国证券投资基金业协会的相关要求,资产管理计划到期不得展期,必须终止,属于被动减持,容易造成股价大幅度下跌。

三是股权质押融资需要按照新的规定重新进行规范。2018年1月12日,沪深交易所联合中国结算发布了《股票质押式回购交易及登记结算业务办法(2018年修订)》,这一新规将于2018年3月12日起正式实施。该新规对股票质押设置了一系列风险控制指标,对于超过风险控制指标的业务要在限定的时间里进行整改。例如,单只股票的质押比例不得超过50%,而许多上市公司的股票超过该比例要求。

6月资金面趋紧

6月份资金市场呈现整体趋紧的局面。一方面,季末时点机构资金融出意愿将会受到MPA等已有的监管因素的影响,另一方面,流动性新规实施在即,其冲击不确定性下商业银行的拆除行为可能会更加审慎,因而对于6月的流动性影响存在一定影响。

从长期来看,一轮行情的牛熊轮回,总有一个相对绝望的阶段出现,这个阶段有长有短,但基本规律是,距离上一次牛市时间以年计,指数跌幅较大,估值偏低,市场充斥着令人无法反驳的利空消息等。这个阶段大家都明白,只要肯看长一些时间,机会一定是大于风险的。

当前A股处在3000点以下,性价比可以说是很高了,虽然不知道市场的调整什么时候会结束,但大家一定要在煎熬中保持耐心,在低点买入,然后静等市场表现的反弹。

2、近期利好因素

上市公司股东增持

6月份以来,A股出现较大波动,一些公司的股价也跌至历史最新价,在这时,上市公司的大股东们也坐不住了,纷纷发布公告表示要增持自家公司股票。此外,部分原定计划减持的股东也发布不减持公告。公司的大股东们用“真金白银”向投资者传递信心。

下图为今年以来各月A股市场股东增持次数,由于不减持的性质和增持类似,因此把不减持次数也视作增持,把增持数和不减持数相加得到增持合计数。

数据来源:展恒研究中心

数据日期:2018年6月28日

从统计来看,6月份大股东总共增持571次,不减持数为31次,增持合计数高达602次,仅次于今年2月份的增持水平。分析发现,本月大股东的增持合计数602次中,有356次发生在19日市场大跌之后。

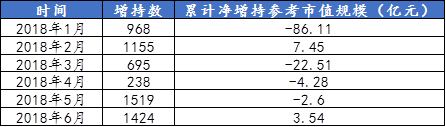

此外,我们统计了2018年以来上市公司高管增减持情况。

数据来源:展恒研究中心

数据日期:2018年6月28日

数据显示,截至6月27日收盘,1月-6月上市公司高管增减持的总次数分别是968次、1155次、695次、238次、1519次、1424次,累计净增持参考市值规模分别是-86.11亿、7.45亿、-22.51亿、-4.28亿、-2.6亿、3.54亿。可以看出,虽然6月份市场整体回落,但上市公司高管对股市仍呈现净增持态势。

上市公司大股东增持行为一直以来都被市场理解为积极信号,不仅可以起到维护股票的效果,而且也有助于稳定市场预期,为市场注入信心。大批上市公司出现这种情况,表明已有很多公司股东和各方资本展现出对目前股票价位的认可。大股东增持规模越大,表明对公司未来业绩越看好,或者认为公司股价目前被市场过度低估。

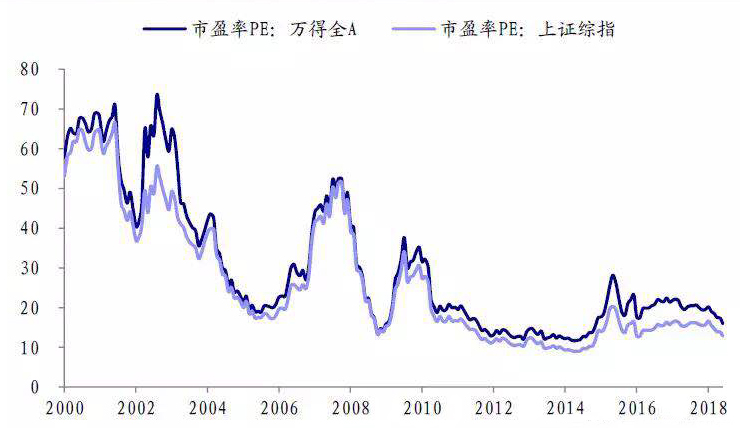

A股估值历史比较

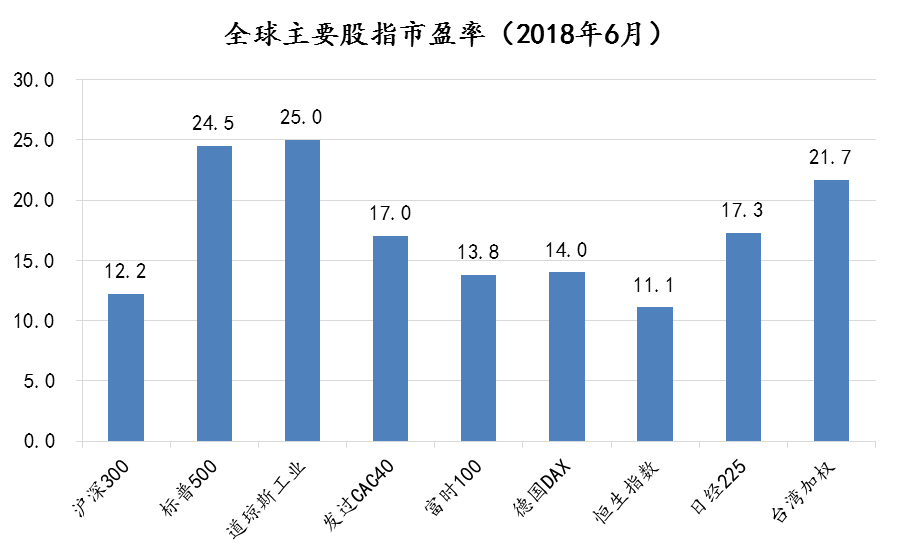

无论从PE、PB来看,还是从国际比较或者历史比较来看,当前A股市场的整体估值均已到达底部位置。以上证综指为例,截至2018年6月27日,上证综指整体PE(ttm)为12.9倍,在2000年以来的历史数据中分位数在18%左右;上证综指整体市净率(PB)为1.44倍,在2000年以来的历史数据中分位数排名在8%。

无疑,股市的估值虽然没有到达最低,也已然到了历史估值的底部区域,且对比美日英法等全球主要市场股指,A股的估值无论从哪个角度看都是很低的。(万得全A指数当前PE为15.9倍,历史分位数19%左右;PB为1.7倍,历史分位数10%左右。)

数据来源:Wind,展恒研究中心

数据日期:2018年6月28日

从结构上看,截至2018年6月27日,两市3521个上市公司中,PE在10倍以下的公司有150家(占比4.3%),10到20倍PE的公司有592家(占比17%),20到30倍PE的公司有700家(占比20%)。30倍以下PE低估值公司有超过1400家占比达41%,这个比例已经超过了2014年牛市启动前的水平。

市场对A股当前估值水平低的这一事实实际上并没有太多争议,但投资者会担心估值低了可以再低。弱市下跌中,市场参与者对“√”型走势中左侧的下跌风险极度恐惧,这本无可厚非,但谁都不是先知,谁也不知道股市精确的底部究竟在哪里,更何况买股票也不可能每一次都买在最低点上。因此,左侧交易是推荐的方法。

所以,我们认为,如果抛开寻底的惯性思维,更值得思考的一个问题是,当前估值水平下的A股权益类资产究竟有没有很好投资价值,若是具有长期投资价值的优质股,以当前的价位去长期持有,以当前的价位去持有A股一段时间(比如一年),历史上来看,能否有比较好的回报?

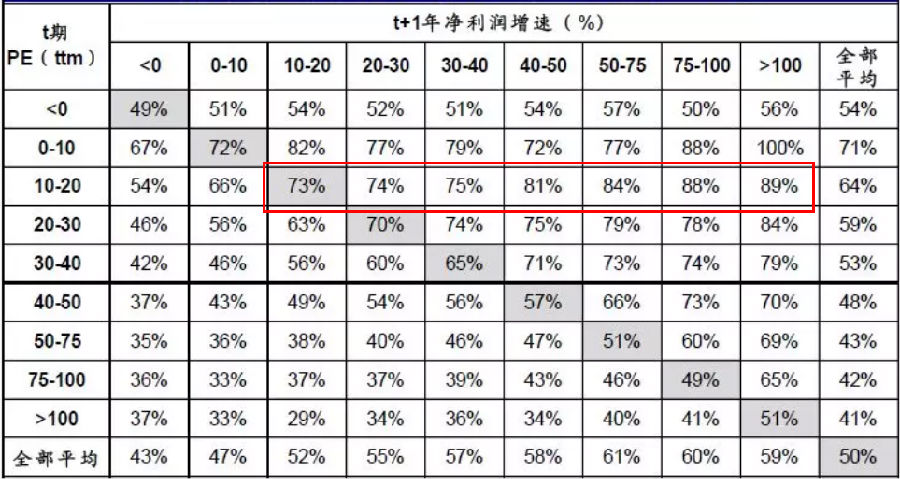

分析来看,在当前市场整体市盈率在16倍左右,30倍PE以下公司超过40%的估值水平下,如果业绩增速能在10%以上,那么当前价位下购买股票持有一年预计取得正收益的概率在75%左右,期望收益率在25%左右。相比其他大类资产,我们认为当前A股权益资产具有极佳的投资性价比。

国信证券统计了2000年至2017年全部A股个股在不同估值业绩匹配情况下的正收益概率(统计中一共有超过12万的样本数,可以说是用大数据的方式)。

大样本的历史数据显示,在当前市场整体市盈率在16倍左右(Wind全A指数当前PE为15.9倍),30倍PE以下公司超过40%的估值水平下,如果业绩增速能在10%以上,那么当前价位下购买股票持有一年预计取得正收益的概率在75%左右,期望收益率在25%左右。相比其他大类资产,我们认为当前A股权益资产具有极佳的投资性价比。

港股通净流入量大幅上涨

今年以来,监管层在吸引外资方面已出台一系列举措。如力推A股纳入MSCI指数、允许外资合资控股证券公司、取消合格境外机构投资者资金汇出限制等。而从数据表现上来看,确实取得了明显效果。

就以外资进入A股市场情况来看,6月以来,境外资金借道沪股通、深股通加速进入A股市场。截至6月27日,沪股通资金净流入144.33亿元,深股通资金净流入132.54亿元。

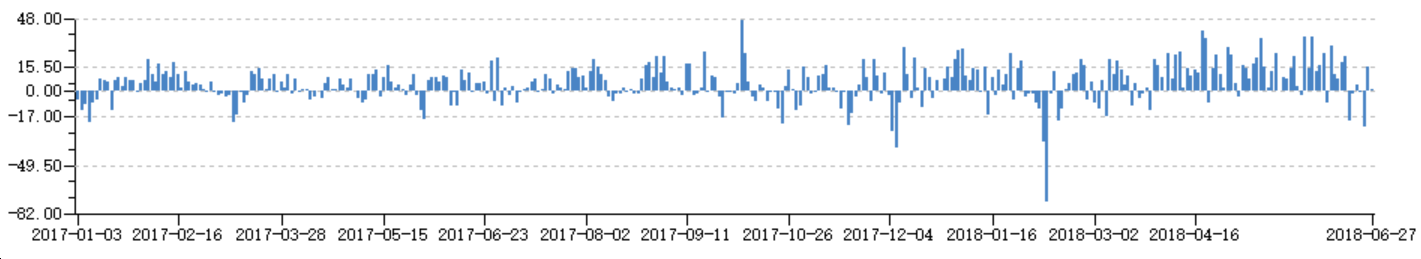

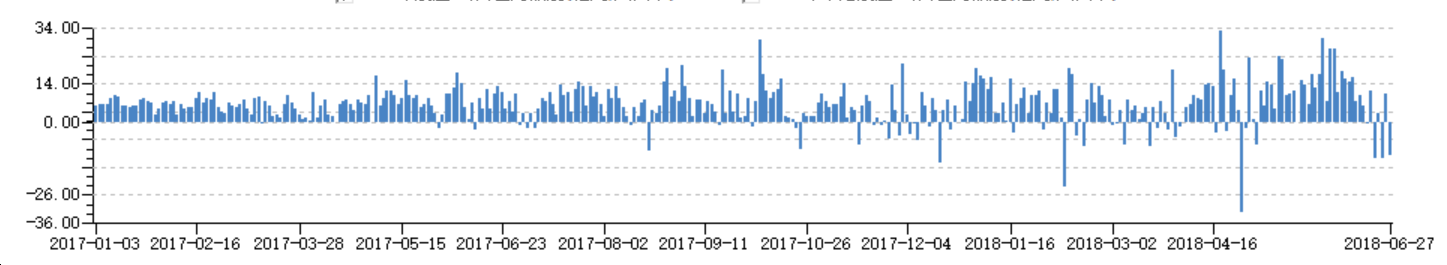

以下2图分别为沪股通、深股通2017年1月以来的每日已用额度图。

数据来源:Wind,展恒研究中心

数据日期:2018年6月27日

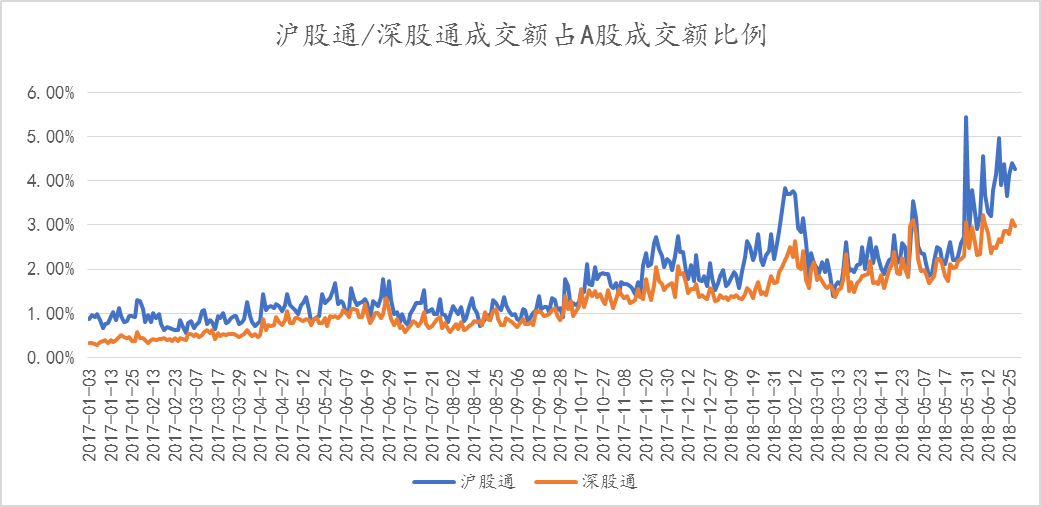

由图可以看出,无论是沪股通还是深股通,每日已用额度均出现增长趋势。下图为2017年1月以来沪股通和深股通成交额分别占A股成交额的比例。

数据来源:Wind,展恒研究中心

数据日期:2018年6月27日

我们可以看出,沪股通和深股通的成交额占A股成交额的比例整体呈现上升趋势,6月份以来,这两个比例增长较快。

外资通过沪股通、深股通以及MSCI参与A股市场,是中国金融市场对外开放的重要步骤,是在中国资本项目还未完全自由兑换条件下的一种过渡性安排,有利于国际资本分享中国经济发展的红利。对于A股市场来说,将有两方面利好:一是带来增量资金,二是引领市场形成与国际接轨的价值投资理念。

QFII和RQFII加仓A股

今年以来,QFII一直在加仓A股。一季报数据显示,QFII持仓市值为1437.65亿元,较2017年年末微增3.85亿元。尽管持股市值增长不多,但是在上证指数和深证指数一季度分别下跌4.18%和1.56%的背景下,QFII手中筹码并未跟随大市而减少。

3月底QFII投资额度993.6亿美元,4月资金流入1亿美元,5月底QFII投资额度994.6亿美元。3月底RQFII投资额度6,153.6亿元,4月资金流出5.1亿元,5月底RQFII投资额度6158.5亿元。

最新一个月数据表明,RQFII基金的申赎数据出现了实质性大逆转。数据显示,6月1日至6月26日,纳入统计的14只RQFII基金,申购额超过6.897亿份。其中,南方A50净申购高达4.595亿份,博时FA50净申购达1.89亿份,华夏沪深300ETF净申购达4905万份,合计净流入资金超过45亿元。

从历史经验来看,整体牛市前,场外资金必然进来。在大家还在纠结是否加仓时,海外资金已先行一步,开始入场抢筹。

3、3000点以下进行股票型基金配置

从长期来看,一轮行情的牛熊轮回,总有一个相对绝望的阶段出现,这个阶段有长有短,但基本规律是,距离上一次牛市时间以年计,指数跌幅较大,估值偏低,市场充斥着令人无法反驳的利空消息等。这个阶段大家都明白,只要肯看长一些时间,机会一定是大于风险的。

当前A股处在3000点以下,性价比可以说是很高了,虽然不知道市场的调整什么时候会结束,但大家一定要在煎熬中保持耐心,在低点买入,然后静等市场表现的反弹。